专题:特朗普将赢得大选?聚焦特朗普第二任期的政策诉求和市场影响

1. 自动化交易:智能交易系统可以根据预设的交易策略和规则自动执行交易,减少人为干预和错误。

财联社7月16日讯(编辑 潇湘)最常见的“特朗普交易”有哪些?

对于这一话题,不同领域的投资者也许会有不同的答案——美股投资者会脱口而出众多金融、能源、医疗保健股的名字,汇市交易员则会力挺强势美元,甚至于币圈玩家也会把比特币等虚拟货币再度“炒上一波”……

不过,若论眼下最为稳妥的交易,相信许多人的目光还是会聚焦于美国债市。事实上,我们在上周就曾提到过,无论是美联储降息还是特朗普上台,有一类交易都将注定成为赢家——那就是押注美债收益率曲线趋陡。

而曲线“趋陡”下的第一步,无疑便是有望结束过去两年美债收益率历史性的倒挂状况。

这一幕在本周一已得到了非常明显的体现——特朗普胜选概率飙升带来的动能,在隔夜已迅速令长期美债承压,推高了长债收益率。市场的盘算是:特朗普的减税和提高关税计划将激发通胀并使美国财政状况恶化,若共和党横扫国会则更将如此。

这也令那些押注短债收益率超过长债的“不寻常状况”会恢复正常的投资者,得到了回报。

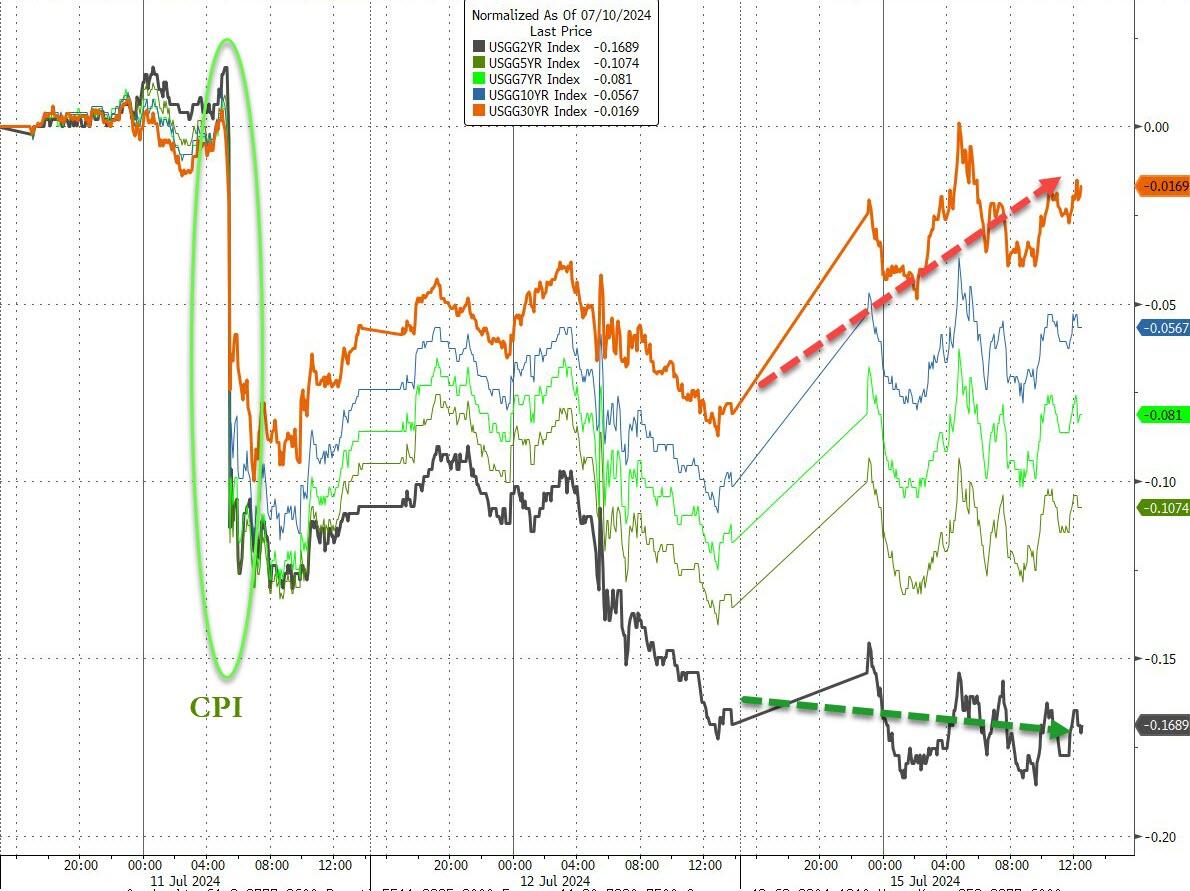

行情数据显示,除2年期国债收益率微跌外,其他期限美债收益率隔夜基本收涨。其中,2年期美债收益率跌0.2个基点报4.464%,5年期美债收益率涨2.6个基点报4.14%,10年期美债收益率涨4.4个基点报4.236%,30年期美债收益率涨6个基点报4.465%。

注:各期限债券收益率变化趋势,橙色为30年期美债收益率

注:各期限债券收益率变化趋势,橙色为30年期美债收益率

值得留意的是,30年期美债收益率周一自1月31日以来首次超过了2年期美债收益率,就此结束了该段曲线长期倒挂的局面。

与此同时,最受业内关注的2年期/10年期收益率曲线的倒挂程度也出现了明显收窄——两者间的倒挂幅度在隔夜缩小至了-23个基点,为1月份以来最小的倒挂幅度。

过去两年来,美国债券市场长期陷入了所谓预示经济衰退的收益率曲线倒挂状态——即2年期等中短期国债收益率“反常地”高于了10年期等长期国债收益率。道琼斯市场数据公司的数据显示,自2022年7月5日以来,美国两年期国债收益率与十年期国债收益率一直就处于“倒挂”,这一“倒挂”现象的持续时间也创下1980年5月1日之后的最长纪录。

许多人几乎在同样长的时间里一直在押注倒挂情况会有所逆转,但最终却屡屡事与愿违。但现在,情况似乎终于发生了变化。

不少投资者预计,潜在的第二个特朗普政府任期将以加征关税和减税为特色,这可能再次引发通胀。Conning北美首席投资官Cindy Beaulieu近期就表示,通胀和财政政策造成的收益率曲线趋陡可能会继续下去。

渣打银行驻纽约的策略师Steven Englander指出,考虑到投资者此前在做空债券交易中的遭遇,他们可能希望在再次做空固定收益资产之前,确保特朗普交易成为主导交易。曲线陡峭化交易已经有一段时间表现不是很好了,但这个月它表现得非常出色。而一旦它动起来,往往就真的动起来了。

他预计,两年期美债与30年期国债之间的利差将从当前这里开始果断转正,并最终扩大200个基点之多。

当然,收益率曲线趋陡或者说结束倒挂状态的交易,在接下来是否能取得更多“胜果”,还有一个关键点将在于美联储。在今年下半年,需要美联储尽快启动降息,才能让这种交易真正守住阵地——货币政策的宽松应该能为收益率曲线短端的持续下滑奠定基础。

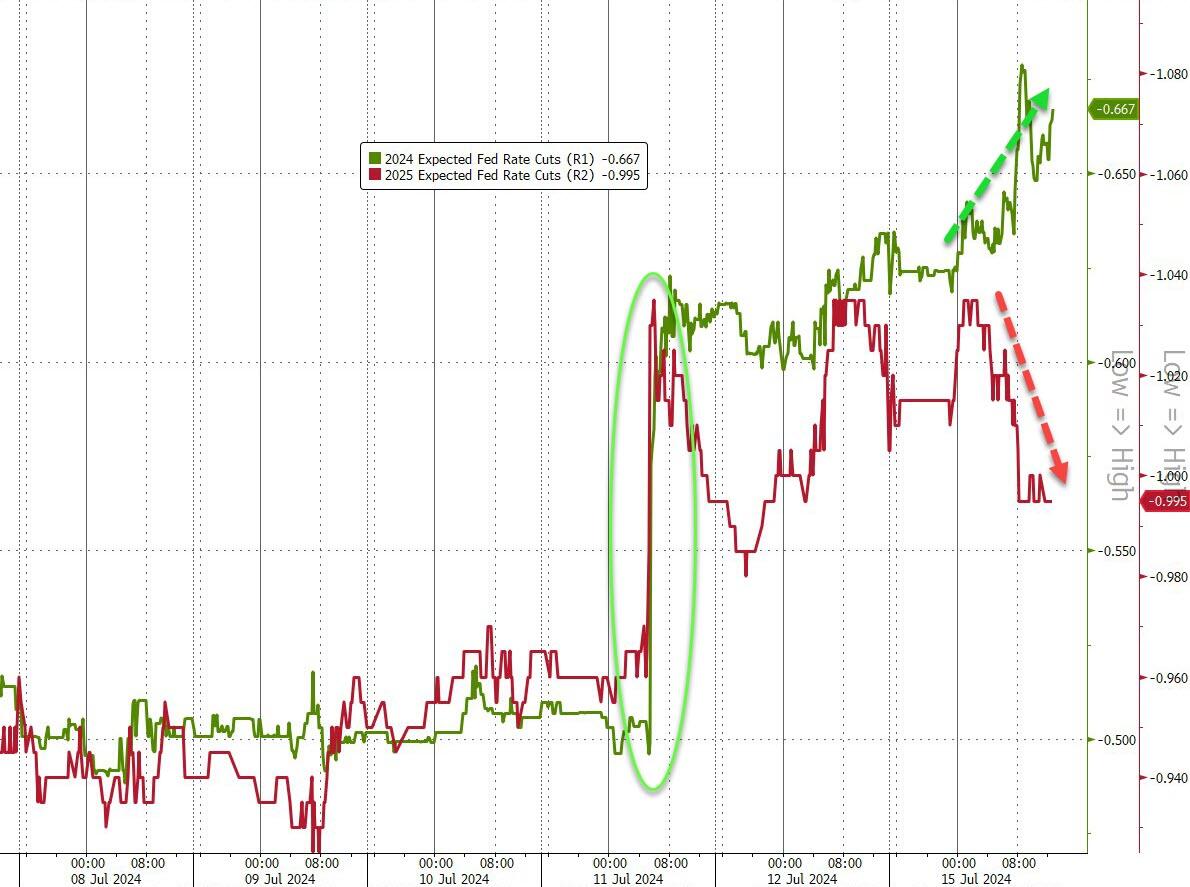

而至少从目前的情况看,一切形势的发展显然较为乐观。

美联储主席鲍威尔在周一的最新讲话中再度流露了较为鸽派的一面。鲍威尔表示,第二季度的经济数据,让决策者对通胀可持续的向2%目标迈进变得更有信心。他的此番表态可能为美联储近期内降息铺平道路。

一个值得留意的现象是,在高盛最新表示美联储有7月降息的“坚实理由”之后,交易员已加大了对美联储今年将降息三次的押注。目前,市场已经完全消化了2024年两次各25个基点的降息的预期。而掉期合约暗示的第三次降息的可能性在周一也达到了60%左右。

总部位于加利福尼亚州新港滩的资产管理公司LongTail Alpha创始人Vineer Bhansali,近来就一直在增加押注收益率曲线陡峭化的头寸。他表示,“我认为鲍威尔现在真的想降息,这是前端(收益率下行)的驱动力。至于后端,市场似乎认为现在几乎没有人能与特朗普竞争。”

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭建 安全炒股配资门户